2023-12-12 | 股股知識庫

美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!,專家:00679B 美債ETF則穩定 1%

12/12 台灣時間晚間,美國要公布CPI(通貨膨脹指數),週二晚上 9:30 的CPI數據,是影響股市和債券市場的關鍵,市場預期將會落在 3.1% 左右,是否有機會超出預期回落破 3%,相信投資人都屏息以待,而受升息停止影響,美國公債也從低點開始反彈,接連影像近期缸掛牌的00937B買氣熱,溢價幅度逼近5%,投資人不禁要問債券現在還能買嗎?

市場重新訂價中

資料來源:財經M平方

第四季度開始,全球金融市場受到利率政策影響逐漸減緩。儘管如此,聯準會仍認為美國的勞動市場過熱,因此將透過較晚的降息措施來冷卻經濟並抑制通脹,雖然市場已經押注 2024 年美國最快將在 Q2-Q3 之間迎來首次降息,但預測未來高利率的時期仍將持續一段時間,美國公債殖利率不會立即雪崩式下降,長天期國債的價格自然不會馬上爆漲,不過也正是這樣的總經環境,才能造就債券市場的獲利契機。

觀察美國公債歷史紀錄,上圖紅框部分可以注意兩個時間點,左框為 2006-2007 年,當時也是因為停止加息導致公債上漲,但當時的「停止加息期間」維持了超長一段時間,公債在一波上漲後不停上下震盪,並沒有走出很強烈的拉升走勢;而看到右框,2018-2019 年也是停止加息後公債上漲,但在 2019 年後,鮑威爾預防性的開始降息,美國公債價格一飛衝天,對於投資人來說,若真要期待債券價噴出,重點還是在「降息」的啟動。00937B溢價達 5% 還能買嗎?

![美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!,專家:00679B 美債ETF則穩定 1%]()

資料來源:MONEYDJ

最近一系列美國經濟數據反應美國經濟朝著金髮女孩經濟發展(經濟維穩+通脹回落),市場預期軟著陸的機率高,投資人可以先掌握這樣的市場氛圍與總經基本架構,尤其在停止加息的時間點,美國債券成為「你知道、我知道,獨眼龍也知道」的超甜蜜商品,也間接造成 00937B 的「溢價之亂」。

觀察 00937B 上市掛牌到現在,市價與淨值竟然有高達 5% 的溢價差,幾乎可以判定是因為市場過度追求月配息與期待降息行情帶來的激情效應,要知道 ETF 是一種分散風險的投資方法,如果單一 ETF 竟然有5%以上的溢價差,而且還是債券這種風險極小的商品,那投資人的風險確實過大,法人也表示當 ETF 大幅溢價,投信公司都會發出警示,提醒投資人溢價風險,尤其是在市價與淨值終究會有貼合的時候,那到底是市價下跌去貼合淨值,還是淨值拉昇去貼合市價?投資人確實該特別小心。

![美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!,專家:00679B 美債ETF則穩定 1%]()

資料來源:MONEYDJ

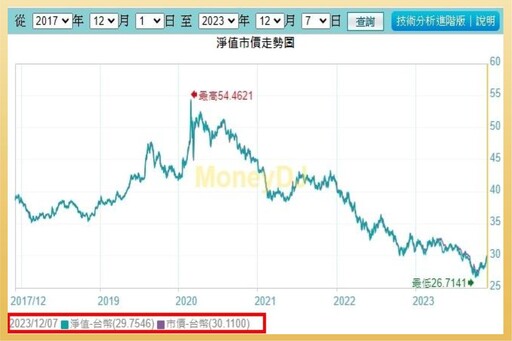

而以 00679B 元大二十年美債為例,觀察上圖其實可以看到市價與淨值長時間是比較貼合的狀態,機乎不會有超過 1% 的差異, 其成分股 98.88% 皆為AAA級美國政府公債,主要都為 2048 ~ 2052 年到期的美國政府公債,簡單來說 00679B 可以帶給投資人直接參與美國政府債券市場的機會,與 00937B 差別在於 00937B 投資於BBB投資等級公司債,雖然有更高的殖利率但相對風險也較高。

![美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!,專家:00679B 美債ETF則穩定 1%]()

資料來源:Tradeview

觀察上圖可以發現,若以最近的 COVID-19 疫情爆發來看,當面臨系統外風險時,投等債雖然較股票抗跌,但其實只是跌多跌少的問題,投等債並不是不受景氣衰退影響,相反的仍會受挫下跌,這點與美國公債是比較不同的關係。

由於美國公債是由世界第一大經濟體「美國」為擔保對象,市場常常將其視為無風險資產,更是全球資金配置固定收益資產的基本標配,許多投資人都會利用債券ETF參與債券市場的行情。相對於高股息ETF,債券ETF領的是債息,只要發債國家或是企業不違約,都會每期固定支付債息,但不像股票股利,債券的利息是固定的,換言之影響債券殖利率的是債券價格本身的變化,以下提供兩檔債券ETF的基本資料。

![美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!,專家:00679B 美債ETF則穩定 1%]()

紀錄日期:12/07

三檔中長天期美債:TLT、IEF、VGLT

在美國貨幣政策尚未明確轉向降息之前,市場將會經歷很長一段的停止加息時間,這段時間內若沒有重大的國際事件擾動,則美國長債價格將會在低檔區間震盪,不容易有更大的跌幅出現,投資人可以選擇採用不同期限的美國債券 ETF 進行靈活配置,將中期美國債券 ETF 與長天期美債進行不同比例的組合,特別是在明年美國降息前,可能較優先配置較高比例的短期美國債券 ETF,以享受 4% 以上殖利率與較低的波動,待美國正式迎來降息,長期債券也將走出高光時刻,以下提供三檔值得觀察的美國長債ETF供投資人參考研究。

![美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!,專家:00679B 美債ETF則穩定 1%]()

原文出處:美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!

延伸閱讀:

超夯!4 檔 20 年美債 ETF,小資專攻「這檔」 超甜價

2024 美債ETF最強熊市!他說:坐等明年降息賺價差,超值美債 ETF 中長期盤點!

美債ETF飆漲1成,00769B別急賣!投資人:還會再加碼

市場重新訂價中

資料來源:財經M平方

第四季度開始,全球金融市場受到利率政策影響逐漸減緩。儘管如此,聯準會仍認為美國的勞動市場過熱,因此將透過較晚的降息措施來冷卻經濟並抑制通脹,雖然市場已經押注 2024 年美國最快將在 Q2-Q3 之間迎來首次降息,但預測未來高利率的時期仍將持續一段時間,美國公債殖利率不會立即雪崩式下降,長天期國債的價格自然不會馬上爆漲,不過也正是這樣的總經環境,才能造就債券市場的獲利契機。

觀察美國公債歷史紀錄,上圖紅框部分可以注意兩個時間點,左框為 2006-2007 年,當時也是因為停止加息導致公債上漲,但當時的「停止加息期間」維持了超長一段時間,公債在一波上漲後不停上下震盪,並沒有走出很強烈的拉升走勢;而看到右框,2018-2019 年也是停止加息後公債上漲,但在 2019 年後,鮑威爾預防性的開始降息,美國公債價格一飛衝天,對於投資人來說,若真要期待債券價噴出,重點還是在「降息」的啟動。00937B溢價達 5% 還能買嗎?

資料來源:MONEYDJ

最近一系列美國經濟數據反應美國經濟朝著金髮女孩經濟發展(經濟維穩+通脹回落),市場預期軟著陸的機率高,投資人可以先掌握這樣的市場氛圍與總經基本架構,尤其在停止加息的時間點,美國債券成為「你知道、我知道,獨眼龍也知道」的超甜蜜商品,也間接造成 00937B 的「溢價之亂」。

觀察 00937B 上市掛牌到現在,市價與淨值竟然有高達 5% 的溢價差,幾乎可以判定是因為市場過度追求月配息與期待降息行情帶來的激情效應,要知道 ETF 是一種分散風險的投資方法,如果單一 ETF 竟然有5%以上的溢價差,而且還是債券這種風險極小的商品,那投資人的風險確實過大,法人也表示當 ETF 大幅溢價,投信公司都會發出警示,提醒投資人溢價風險,尤其是在市價與淨值終究會有貼合的時候,那到底是市價下跌去貼合淨值,還是淨值拉昇去貼合市價?投資人確實該特別小心。

資料來源:MONEYDJ

而以 00679B 元大二十年美債為例,觀察上圖其實可以看到市價與淨值長時間是比較貼合的狀態,機乎不會有超過 1% 的差異, 其成分股 98.88% 皆為AAA級美國政府公債,主要都為 2048 ~ 2052 年到期的美國政府公債,簡單來說 00679B 可以帶給投資人直接參與美國政府債券市場的機會,與 00937B 差別在於 00937B 投資於BBB投資等級公司債,雖然有更高的殖利率但相對風險也較高。

資料來源:Tradeview

觀察上圖可以發現,若以最近的 COVID-19 疫情爆發來看,當面臨系統外風險時,投等債雖然較股票抗跌,但其實只是跌多跌少的問題,投等債並不是不受景氣衰退影響,相反的仍會受挫下跌,這點與美國公債是比較不同的關係。

由於美國公債是由世界第一大經濟體「美國」為擔保對象,市場常常將其視為無風險資產,更是全球資金配置固定收益資產的基本標配,許多投資人都會利用債券ETF參與債券市場的行情。相對於高股息ETF,債券ETF領的是債息,只要發債國家或是企業不違約,都會每期固定支付債息,但不像股票股利,債券的利息是固定的,換言之影響債券殖利率的是債券價格本身的變化,以下提供兩檔債券ETF的基本資料。

紀錄日期:12/07

三檔中長天期美債:TLT、IEF、VGLT

在美國貨幣政策尚未明確轉向降息之前,市場將會經歷很長一段的停止加息時間,這段時間內若沒有重大的國際事件擾動,則美國長債價格將會在低檔區間震盪,不容易有更大的跌幅出現,投資人可以選擇採用不同期限的美國債券 ETF 進行靈活配置,將中期美國債券 ETF 與長天期美債進行不同比例的組合,特別是在明年美國降息前,可能較優先配置較高比例的短期美國債券 ETF,以享受 4% 以上殖利率與較低的波動,待美國正式迎來降息,長期債券也將走出高光時刻,以下提供三檔值得觀察的美國長債ETF供投資人參考研究。

原文出處:美CPI重磅來襲!美債連噴是否再加碼?「這檔」ETF溢價 5% 要小心!

延伸閱讀:

超夯!4 檔 20 年美債 ETF,小資專攻「這檔」 超甜價

2024 美債ETF最強熊市!他說:坐等明年降息賺價差,超值美債 ETF 中長期盤點!

美債ETF飆漲1成,00769B別急賣!投資人:還會再加碼

最新財經新聞

-

能源價格跌勢放緩 歐元區6月通膨微幅上升

(1 小時前) -

TSMC Arizona董事長異動 台積電:凱西迪將退休

(1 小時前) -

金管會修正辦法 家長可為7歲以上未成年子女網路投保

(1 小時前) -

中市推動AI教育向下扎根 暑期「程式FUN學營」熱烈展開

(1 小時前) -

日圓年底恐升到140 專家籲把握換匯甜甜價

(1 小時前)