2024-10-28 | 自立晚報

銀行財報傳佳音 金融債再添利多

【記者柯安聰台北報導】美國經濟表現強韌,市場預期聯準會降息將趨緩,使得近期美債殖利率大幅彈升、債券價格回檔。野村投信表示,在長期降息趨勢不變下,近期債券回檔反而浮現不錯的進場機會,由於歐美金融業陸續公布的財報表現相當出色,美國6大銀行第3季EPS均優於預期,金融債在企業財務品質佳、殖利率較高的優勢下,投資潛力看好。

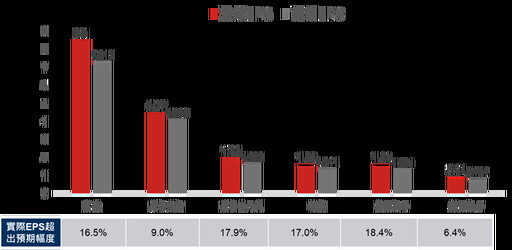

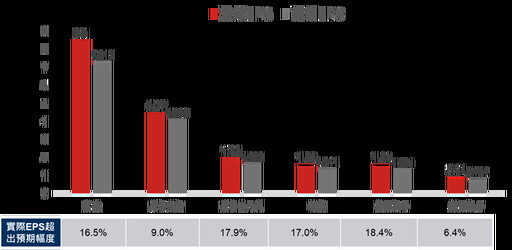

野村全球金融收益基金經理人林詩孟表示,美國6大銀行第3季財報結果公布,每股獲利(EPS)再一次全數優於市場預期,顯示獲利能力仍強,值得留意的是,6大銀行中,高盛、摩根士丹利、花旗以及富國銀行等4家銀行股的實際EPS都較預期值高出15%以上,6家銀行EPS平均超越預期的幅度也高達14.2%。此外,6家銀行2024年第3季資本適足率皆維持強健水準且明顯高於法定要求,今年前3季的資本適足率都維持在相近的高水位,顯示財務體質相當健康。緊接著展開的歐股財報季,銀行股預估也將有不錯的成績,甫公布財報的德意志銀行第3季營收利潤都有增長,本週可留意瑞銀(UBS)與匯豐銀行(HSBC)公布的財報表現。

林詩孟指出,聯準會這次是預防性降息,幅度與速度不會過猛,雖然依據目前市場訂價,11月及12月合計降息不到2碼,不過通膨維持低位,實質利率超過1%,聯準會仍有空間調降利率,預估今年底前仍有2碼的降息空間。短期內殖利率曲線波動加劇,美國10年期公債殖利率有可能回測4.375%,預期今年底前殖利率區間為3.9%~4.4%。

根據Bloomberg統計,今年9月底全球金融次順位債的信用評級平均為BBB+/A,與全球投資級債平均信評一致,不過全球金融次順位債的到期殖利率為4.76%,明顯高於全球投資級債券的4.33%。就波動度來說,金融主順位債波動度明顯低於投資級債,次順位債波動度與投資級債券相當,且信用品質相近。(自立電子報2024/10/28)

野村全球金融收益基金經理人林詩孟表示,美國6大銀行第3季財報結果公布,每股獲利(EPS)再一次全數優於市場預期,顯示獲利能力仍強,值得留意的是,6大銀行中,高盛、摩根士丹利、花旗以及富國銀行等4家銀行股的實際EPS都較預期值高出15%以上,6家銀行EPS平均超越預期的幅度也高達14.2%。此外,6家銀行2024年第3季資本適足率皆維持強健水準且明顯高於法定要求,今年前3季的資本適足率都維持在相近的高水位,顯示財務體質相當健康。緊接著展開的歐股財報季,銀行股預估也將有不錯的成績,甫公布財報的德意志銀行第3季營收利潤都有增長,本週可留意瑞銀(UBS)與匯豐銀行(HSBC)公布的財報表現。

林詩孟指出,聯準會這次是預防性降息,幅度與速度不會過猛,雖然依據目前市場訂價,11月及12月合計降息不到2碼,不過通膨維持低位,實質利率超過1%,聯準會仍有空間調降利率,預估今年底前仍有2碼的降息空間。短期內殖利率曲線波動加劇,美國10年期公債殖利率有可能回測4.375%,預期今年底前殖利率區間為3.9%~4.4%。

根據Bloomberg統計,今年9月底全球金融次順位債的信用評級平均為BBB+/A,與全球投資級債平均信評一致,不過全球金融次順位債的到期殖利率為4.76%,明顯高於全球投資級債券的4.33%。就波動度來說,金融主順位債波動度明顯低於投資級債,次順位債波動度與投資級債券相當,且信用品質相近。(自立電子報2024/10/28)

最新財經新聞

-

-

度過低階代工走向高值整合 自行車產業「愛地球宣言」低碳生活綠色行動力永續新時代

(4 小時前) -

長輩瘋YouTube?尼爾森:65歲以上成長翻倍

(5 小時前) -

今彩539第114076期 頭獎2注中獎

(5 小時前) -

何立峰與美國貿易代表通話 對美加徵關稅表達關切

(5 小時前)