美銀美林經理人11月調查!大幅加碼美股 看好銀行、科技股

11月美銀美林經理人調查報告顯示,全球大型基金操盤手大幅加碼美股,認為小型股表現將優於大型股的比例大幅增加;產業方面則看好銀行與科技類股;債券方面,也出現明顯轉變,看好非投資等級債的經理人比例大幅提高。

針對2025年市場展望,多數經理人預期美股將有最佳表現,特別看好小型股和科技股的潛力,並預計美元走強。

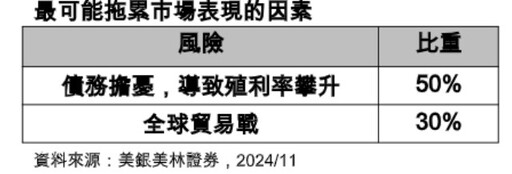

最可能激勵市場表現的因素,則為中國經濟的加速成長和美國減稅政策;而最可能拖累市場的主要因素,則是對債務的擔憂,導致殖利率攀升,其次是全球貿易戰。

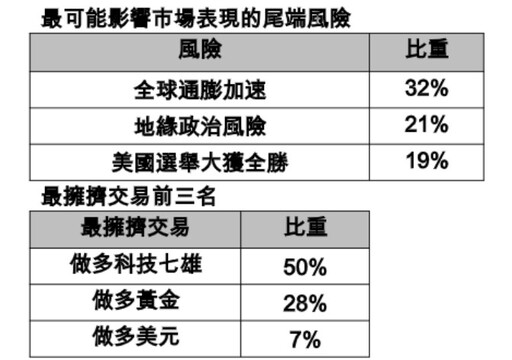

調查顯示,全球通膨加速再度成為經理人最擔憂的三大尾端風險之首,其次為地緣政治風險;做多科技七雄與做多黃金依舊為最擁擠的交易,而做多美元則位居本次調查的第三名。

受川普勝選影響,本月大選後受訪的經理人認為,未來12個月全球和美國的經濟成長都將轉強,與上個月認為經濟將趨緩有明顯轉變,但同時也認為通膨將在未來12個月上升。

以上資料依據彭博資訊,11月份美銀美林經理人調查於11/1~11/7進行,對管理5650億美元資產的213位經理人進行調查。

富蘭克林證券投顧表示,迎接川普2.0時代,預期美國資產將延續強勢,除了AI引領科技產業型基金穩居主流之外,股市操作建議可增加美國價值型基金及美國小型股票型基金,掌握川普政策紅利。

另一方面,雖然川普親商政策初期有利美國經濟及股市,但也可能導致通膨復燃及美國財政赤字惡化,增添公債殖利率彈升風險,加上川普關稅和反移民政策不利全球經濟,市場波動猶存,核心配置建議首選美國平衡型及中天期美國複合債券型基金,搭配美國非投資等級債券型基金,爭取較高收益及信用債利差收斂機會。

富蘭克林坦伯頓穩定月收益基金經理人愛德華‧波克認為,統計自1948年來,美國選後至年底,美股平均有1.1%~1.4%左右的單月漲幅表現。目前美國總體經濟環境健康,股市廣度有所改善且企業獲利成長前景看好,短線因市場情緒或非經濟面因素造成的修正提供擇優布局機會,透過動態靈活的資產配置策略,幫投資人廣納收益、追求資本增值並控管下檔風險。

美盛銳思美國小型公司機會基金經理人吉姆‧斯托菲爾表示,根據過去的歷史經驗,小型股在選舉後的表現一直相當強勁,而且無論哪個政黨或政策目標佔上風均如此,這也告訴我們,小型股在選後的表現更多是由心理因素而非意識形態所驅動。關稅議題確實是一個擔憂,且由過去歷史來看,關稅通常會引發通膨,抑制需求。

最新財經新聞

-

新加坡正與美國談判 在藥品與晶片出口部分爭取讓步

(8 小時前) -

美財長:首批與美國簽貿易協議國家 可能包含印度

(9 小時前) -

水利局攜手市民參與共同打造後勁溪綠意共享空間

(9 小時前) -

今彩539第114104期 頭獎槓龜

(9 小時前) -

威力彩頭獎連18槓 下期獎金上看4.1億元

(9 小時前)