費半指數跌倒 台股高股息ETF跟著受創?這兩檔海外高息ETF異軍突起

商傳媒|記者鄭甫凱/台北報導

近期台股遭遇逆風,連日盤跌,好不容易才在最近幾個交易日扭轉頹勢。觀察台股高股息ETF表現,同樣受到大盤拖累,近月報酬率多呈現負值。不過也有幾檔表現相對亮眼,值得一提的是,它們都是海外高股息ETF,例如國泰標普高息低波(00702),以及11月中才掛牌上市的中信全球高股息(00963)、中信亞太高股息(00964)。

日前AI霸主輝達公布財報,營收及獲利皆優於市場預期,但股價「利多不漲」,顯然投資人胃口已被養大,除非有大幅超越市場預期的表現,才能吸引投資人追價。觀察美股走勢,近期也是以傳產、金融為主的道瓊指數相對強勢,標普500也還有撐,但費半指數表現最弱,連帶影響科技股為主的台股表現,許多投資人頻問「說好的第四季旺季行情在哪」?

不僅如此,台股在今年七月創新高後,下半年受到高基期,以及國際經濟情勢轉趨震盪等因素影響,走勢受到壓抑,尤其科技股歷經上半年強勢上漲後,下半年也缺乏上攻力道,而台股高股息ETF的成分股又以科技股為主,上半年累積資本利得,因此配息相對亮眼,但下半年成分股走勢不佳,加上過了配息旺季,高股息ETF缺乏配息本錢,陸續吹起「降息風」,也使得投資人開始思考資產重新配置的可能性。

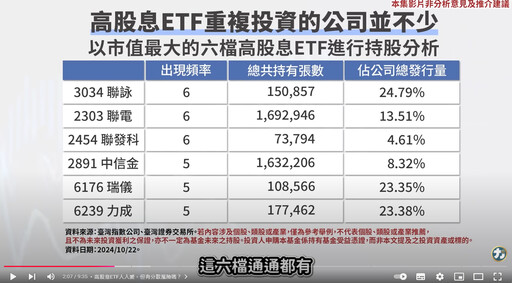

尤其,台股高股息ETF雖然有20幾檔,但其實成分股都差不多。財經KOL阿格力最近就上傳了一支影片,提到台股目前市值最大的6檔高股息ETF中,發現它們的成分股通通有聯詠、聯電和聯發科,顯示在高股息ETF選股邏輯類似下,成分股重疊性高,很難發揮分散佈局的效果。

資料來源:擷取自阿格力博勢YouTube頻道。

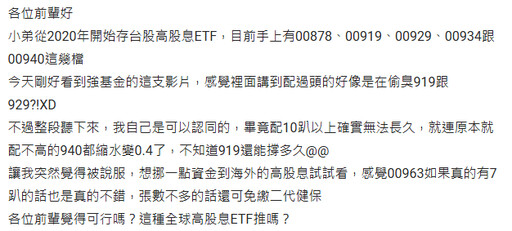

有網友在社群媒體Dcard上發文,指出他自2020年就開始存台股高股息ETF,但最近看到高股息ETF降息的相關新聞,以及網路上的相關影片,發現台灣高股息ETF不可能長期配10%以上,因此思考是否挪一些資金到海外的高股息ETF試看看,「如果00963真的有7趴的話,也是真的不錯,張數不多的話還可免繳二代健保」,詢問網友是否推薦海外的高股息ETF。

資料來源:擷取自Dcard股票版

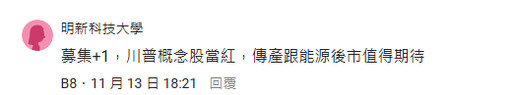

有網友回覆,00963成分股偏向金融與傳產龍頭股,正好是川普二度入主白宮的政策受惠股,「川普概念股當紅,傳產跟能源後市值得期待」;也有網友說,「00963成分股是全球股,都要投資ETF了,要選當然選更加穩健月配息又不錯的標的」;另外有網友建議,「台股不會常態配高息,資金分配海外也是一種方法」。

資料來源:擷取自Dcard股票版

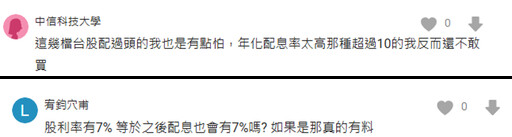

而網友也對海外高股息ETF的殖利率深感期待,「如果真的能維持,那真的有料」。不少投資人更直言,相較於台股高股息ETF動輒破10%的配息率,反而覺得7%較為合理穩健。但也有網友提醒,海外股票股息可能被當地政府課稅,「像美股就要扣30%,減稅優勢可能沒有想像中理想」。

資料來源:擷取自Dcard股票版

投資專家指出,投資人買高股息ETF,不要期待每年都能維持相同配息水準,過去也曾發生高股息ETF因淨值過低而無法配息的情況。但如果是站在風險分散的角度,當前台股的高股息ETF成分股確實過度集中在科技股,尤其科技股歷經一波漲幅後,若沒有新題材或是獲利不如預期,很容易「怎麼上去、怎麼下來」,因此將資金挪一些出來轉進相對低基期的傳產金融類股,是不錯的作法。

法人表示,美國開啟降息循環後,搭配主要國家鼓勵企業強化股東權益、提高股息配發率的政策利多加持下,資金可望流向相對低基期的高股息指數。00963與00964嚴選全球及亞太優質企業,不僅可發揮分散布局之效,亦可望創造更佳的股利率水準,是投資人錢進國際的新選項。

*任何投資都有其風險,投資人應謹慎評估,並承擔風險及自負盈虧

最新財經新聞

-

交不出財報淪壁紙! 監管單位盯上「這4檔」

(1 小時前) -

黃仁勳簽名球賣5000元 本人驚回:五五分!

(2 小時前) -

黃仁勳露面了!親自回應今日行程

(2 小時前) -

中國課徵共聚聚甲醛反傾銷稅 台灣稅率最低影響有限

(2 小時前) -

博通攻CPO拚AI基礎建設 台半導體封測廠扮要角

(2 小時前)