2023-08-09 | 樂屋網

買過房子也能是首購族?首購有年齡限制嗎?(示意圖樂屋網)

棄租轉買很常聽到,但有聽過50歲才打算「首購」買房的故事嗎?過往曾發生過有軍公教人員 50 歲才決定買房,還完 30 年房貸也到了進養老院的年紀。什麼是首購?首購優惠貸款有年齡上限嗎?需要具備什麼條件?就讓樂屋網來告訴你。

文章目錄

Q1│什麼是首購?首購定義該如何認定?

Q2│首購優惠怎麼拿?首購利率怎麼選?

Q3│夫妻合買房,首購身分算誰的?

Q4│首購專屬寬限期,我需要用嗎?

Q5│打炒房會打到首購族嗎?

「首購」的字面意思會以為是首次買房的人,但事實上並非如此,首購指的是「名下沒有任何房屋貸款的人」,由銀行來認定,只要借款人名下沒有自用住宅的房貸,就具備首購身分。

以下幾個狀況常被提起,也符合首購身分,一起來看看:

●曾買過房子,後來賣出:即曾經申請過房貸,但賣掉後完成清償,名下無房貸。

●名下登記工廠或土地:持有工廠、土地產權,這不算擁有自用住宅。

●有共有住宅:名下持有或與家人「共同持有」建物,但建物面積未滿 40 平方公尺,也符合首購。

從以上說明可知,「首購」不只限於「第一次購屋」的人,但為何首購對於從未買房的人如此重要?關鍵在於政府或銀行,針對首購族群有特定的優惠貸方案,以下繼續說明。

既然知道首購是「名下無自用住宅貸款」,那麼申請房貸上,又有什麼差別呢?有!若是想使用「青年安心成家方案」,條件就較為嚴格,申請者、配偶及未成年子女名下必須沒有任何不動產;相較於青年安心成家方案,其實還有一般的房屋貸款,條件更為寬鬆,差別如下:

▌青年安心成家方案

適用於年齡 20 歲至 40 歲的首購族,但如果育有子女有換屋需求,年齡則放寬至 45 歲,可向公股銀行(共8間)申請,其他重點如下:

●貸款條件:最高額度可到新臺幣 800 萬元。

●貸款年限:貸款年限最長 30 年(含寬限期 3 年)。

●償還方式:可選擇本息分期平均攤還或本金分期平均攤還。

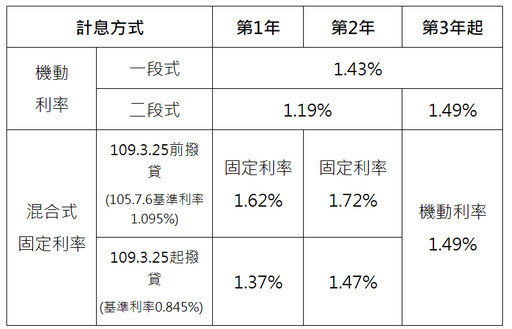

●貸款利率:機動利率或混合式固定利率,計息方式擇一。

![50歲還是首購族?首購條件優惠如何認定?青年首購常見5大QA一次看!]()

財政部青年安心成家購屋優惠利率計算方式(圖片來源財政部)

延伸閱讀:

●青年首購貸款,該如何過銀行這關?

●「青年安心成家」問與答

▌一般銀行的房貸

除了少部分銀行有提供青年安心成家貸款方案外(條件與公股銀行相仿),一般的房屋貸款條件較寬鬆,借款人條件只要年齡 20歲以上,有良好收入即可,與青年安心成家貸款最大差異只在於機動利率與貸款期限。

過往經常發生過,借款人不申請公股銀行青安貸款,改申請一般銀行的房屋貸款,主要的原因是看中較彈性的借款人條件、貸款期限長、貸款成數高和願意承接困難的房屋產品,因此成為首購買房的另一種選擇,可依個人情況選擇適合自己的產品。

各銀行房貸產品

機構名稱

商品名稱

利率

貸款成數

貸款期限

寬限期

中國信託

青年安心成家

2.15%

最高 8 成

最長 30 年

最長 3 年

台北富邦

青年安心成家

2.35%

最高 8 成

最長 30 年

最長 3 年

國泰世華

優質客戶房屋貸款

2.19%

最高 8 成

最長 30 年

最長 2 年

玉山銀行

房屋貸款

2.15%

最高 8 成

最長 30 年

需洽詢

台新銀行

購屋房屋貸款

2.2%

最高 8 成

最長 30 年

最長 3 年

星展銀行

星展好家貸

2.06%

最高 8 成

最長 40 年

需洽詢

▌房貸利率怎麼選?

房貸利率選擇,通常是越低越好,不過若自己與銀行來往信用、代償能力好,選擇一般銀行的房貸,或許能獲得較好的貸款成數和較長的貸款期限。

該如何挑選適合的房貸利率?在利率選擇上,可視自己預計持有房屋的時間來選擇。舉例來說,若持有房屋六年以上,可選擇一段式利率,一般房貸都屬於這種;但如果六年內會脫手,建議選擇二段式利率,關鍵點還是需視房貸產品與手頭資金狀況。

關鍵點在借款人是誰(誰跟銀行借錢),而非房屋登記者是誰(誰擁有房屋所有權)。夫妻當中沒有房貸借款身分的那個人,就具備首購身分。舉例來說:小華和小明結婚,和銀行借款的是小華,小華就沒有首購身分,房子是登記在小明名下,但小明沒有房屋貸款,因此小明符合首購身分。

不過要注意,不少人因為換屋或房產投資,夫妻同時名下都有各自都有房屋貸款,只要超過兩筆以上房屋貸款,第三戶的貸款成數都受到房地合一稅規定,影響成數與寬限期,需稍加留意。

延伸閱讀:夫妻共同買房要注意什麼?

剛購入房子,每月固定產生一筆不小開銷,很多人會選擇使用寬限期,每月只要償還銀行利息,不用攤還房貸本金,乍聽之下好像很好,但是否真的要用好用滿呢?

因政府打炒房實施選擇性信用管制,加上通貨膨漲導致銀行升息,使用寬限期可能會導致日後還款利息增加,增加日後還款壓力。

是否要使用寬限期?如果手上有高於 5% 以上的投資獲利,優於銀行貸款利率 2% 以上,使用寬限期當然沒問題,但如果資金有限,純粹想減輕費月支出壓力,30 年的房貸,寬限3年,卻要在日後 27 年攤還本金,壓力更大未必是好事。

不會,若名下只有單一房屋貸款,央行的選擇性信用管制不影響「首購」族群,但如果是名下擁有多間房屋貸款的人,影響就很明顯。

央行第五波打炒房,預計針對六都及新竹縣市擁有第二戶或第三戶以上的購屋貸款,進行貸款年限縮短、貸款成數調降和取消寬限期,目的是打擊刻意以資金進行不動產炒作的投資客。若單純夫妻一人一間房子,純粹自住使用,不會造成影響。

隨著房價飆升,買房普遍年齡更晚,根據 2021 年聯徵中心統計,首購族房貸申辦年齡平均已落在 40 歲,與長輩常講的「 30 歲買新屋不嫌早、4、50歲換屋恰恰好」的經驗逐漸脫節,更多人傾向先存一筆錢進行投資,晚點買房。然而不管何時要進場,具備良好的信用與收入,買房前做足知識功課,找到適合自己的房子後,選則適合自己的貸款方案,讓買房這條路更穩健,希望你也能找到心儀好房。

—

◍實價登錄地圖搶先用►【點這裡】

◍搶先體驗預約後再推薦功能►【樂屋網 APP】

猜你也會喜歡這些文章

▌買房預算怎麼抓?小心!少算這個很悲劇

▌爭取30年房貸 換屋族三招化身「類首購」

▌第一次買房怎麼挑?新手必知預售屋、新成屋、中古屋注意事項!

▌新手買房別衝動 住哪裡很重要!

▌購屋新手必知!避開5大嫌惡設施

超高CP值購屋攻略 原來這種房子詢問度最高?

這幾區賣壓超重 自住買盤趁機撿便宜

50歲還是首購族?首購條件優惠如何認定?青年首購常見5大QA一次看!

買過房子也能是首購族?首購有年齡限制嗎?(示意圖樂屋網)

棄租轉買很常聽到,但有聽過50歲才打算「首購」買房的故事嗎?過往曾發生過有軍公教人員 50 歲才決定買房,還完 30 年房貸也到了進養老院的年紀。什麼是首購?首購優惠貸款有年齡上限嗎?需要具備什麼條件?就讓樂屋網來告訴你。

文章目錄

Q1│什麼是首購?首購定義該如何認定?

Q2│首購優惠怎麼拿?首購利率怎麼選?

Q3│夫妻合買房,首購身分算誰的?

Q4│首購專屬寬限期,我需要用嗎?

Q5│打炒房會打到首購族嗎?

Q1│什麼是首購?首購定義該如何認定?

「首購」的字面意思會以為是首次買房的人,但事實上並非如此,首購指的是「名下沒有任何房屋貸款的人」,由銀行來認定,只要借款人名下沒有自用住宅的房貸,就具備首購身分。

以下幾個狀況常被提起,也符合首購身分,一起來看看:

●曾買過房子,後來賣出:即曾經申請過房貸,但賣掉後完成清償,名下無房貸。

●名下登記工廠或土地:持有工廠、土地產權,這不算擁有自用住宅。

●有共有住宅:名下持有或與家人「共同持有」建物,但建物面積未滿 40 平方公尺,也符合首購。

從以上說明可知,「首購」不只限於「第一次購屋」的人,但為何首購對於從未買房的人如此重要?關鍵在於政府或銀行,針對首購族群有特定的優惠貸方案,以下繼續說明。

Q2│首購優惠怎麼拿?首購利率怎麼選?

既然知道首購是「名下無自用住宅貸款」,那麼申請房貸上,又有什麼差別呢?有!若是想使用「青年安心成家方案」,條件就較為嚴格,申請者、配偶及未成年子女名下必須沒有任何不動產;相較於青年安心成家方案,其實還有一般的房屋貸款,條件更為寬鬆,差別如下:

▌青年安心成家方案

適用於年齡 20 歲至 40 歲的首購族,但如果育有子女有換屋需求,年齡則放寬至 45 歲,可向公股銀行(共8間)申請,其他重點如下:

●貸款條件:最高額度可到新臺幣 800 萬元。

●貸款年限:貸款年限最長 30 年(含寬限期 3 年)。

●償還方式:可選擇本息分期平均攤還或本金分期平均攤還。

●貸款利率:機動利率或混合式固定利率,計息方式擇一。

財政部青年安心成家購屋優惠利率計算方式(圖片來源財政部)

延伸閱讀:

●青年首購貸款,該如何過銀行這關?

●「青年安心成家」問與答

▌一般銀行的房貸

除了少部分銀行有提供青年安心成家貸款方案外(條件與公股銀行相仿),一般的房屋貸款條件較寬鬆,借款人條件只要年齡 20歲以上,有良好收入即可,與青年安心成家貸款最大差異只在於機動利率與貸款期限。

過往經常發生過,借款人不申請公股銀行青安貸款,改申請一般銀行的房屋貸款,主要的原因是看中較彈性的借款人條件、貸款期限長、貸款成數高和願意承接困難的房屋產品,因此成為首購買房的另一種選擇,可依個人情況選擇適合自己的產品。

各銀行房貸產品

機構名稱

商品名稱

利率

貸款成數

貸款期限

寬限期

中國信託

青年安心成家

2.15%

最高 8 成

最長 30 年

最長 3 年

台北富邦

青年安心成家

2.35%

最高 8 成

最長 30 年

最長 3 年

國泰世華

優質客戶房屋貸款

2.19%

最高 8 成

最長 30 年

最長 2 年

玉山銀行

房屋貸款

2.15%

最高 8 成

最長 30 年

需洽詢

台新銀行

購屋房屋貸款

2.2%

最高 8 成

最長 30 年

最長 3 年

星展銀行

星展好家貸

2.06%

最高 8 成

最長 40 年

需洽詢

▌房貸利率怎麼選?

房貸利率選擇,通常是越低越好,不過若自己與銀行來往信用、代償能力好,選擇一般銀行的房貸,或許能獲得較好的貸款成數和較長的貸款期限。

該如何挑選適合的房貸利率?在利率選擇上,可視自己預計持有房屋的時間來選擇。舉例來說,若持有房屋六年以上,可選擇一段式利率,一般房貸都屬於這種;但如果六年內會脫手,建議選擇二段式利率,關鍵點還是需視房貸產品與手頭資金狀況。

Q3│夫妻合買房,首購身分算誰的?

關鍵點在借款人是誰(誰跟銀行借錢),而非房屋登記者是誰(誰擁有房屋所有權)。夫妻當中沒有房貸借款身分的那個人,就具備首購身分。舉例來說:小華和小明結婚,和銀行借款的是小華,小華就沒有首購身分,房子是登記在小明名下,但小明沒有房屋貸款,因此小明符合首購身分。

不過要注意,不少人因為換屋或房產投資,夫妻同時名下都有各自都有房屋貸款,只要超過兩筆以上房屋貸款,第三戶的貸款成數都受到房地合一稅規定,影響成數與寬限期,需稍加留意。

延伸閱讀:夫妻共同買房要注意什麼?

Q4│首購專屬寬限期,我需要用嗎?

剛購入房子,每月固定產生一筆不小開銷,很多人會選擇使用寬限期,每月只要償還銀行利息,不用攤還房貸本金,乍聽之下好像很好,但是否真的要用好用滿呢?

因政府打炒房實施選擇性信用管制,加上通貨膨漲導致銀行升息,使用寬限期可能會導致日後還款利息增加,增加日後還款壓力。

是否要使用寬限期?如果手上有高於 5% 以上的投資獲利,優於銀行貸款利率 2% 以上,使用寬限期當然沒問題,但如果資金有限,純粹想減輕費月支出壓力,30 年的房貸,寬限3年,卻要在日後 27 年攤還本金,壓力更大未必是好事。

Q5│打炒房會打到首購族嗎?

不會,若名下只有單一房屋貸款,央行的選擇性信用管制不影響「首購」族群,但如果是名下擁有多間房屋貸款的人,影響就很明顯。

央行第五波打炒房,預計針對六都及新竹縣市擁有第二戶或第三戶以上的購屋貸款,進行貸款年限縮短、貸款成數調降和取消寬限期,目的是打擊刻意以資金進行不動產炒作的投資客。若單純夫妻一人一間房子,純粹自住使用,不會造成影響。

結論

隨著房價飆升,買房普遍年齡更晚,根據 2021 年聯徵中心統計,首購族房貸申辦年齡平均已落在 40 歲,與長輩常講的「 30 歲買新屋不嫌早、4、50歲換屋恰恰好」的經驗逐漸脫節,更多人傾向先存一筆錢進行投資,晚點買房。然而不管何時要進場,具備良好的信用與收入,買房前做足知識功課,找到適合自己的房子後,選則適合自己的貸款方案,讓買房這條路更穩健,希望你也能找到心儀好房。

—

◍實價登錄地圖搶先用►【點這裡】

◍搶先體驗預約後再推薦功能►【樂屋網 APP】

猜你也會喜歡這些文章

▌買房預算怎麼抓?小心!少算這個很悲劇

▌爭取30年房貸 換屋族三招化身「類首購」

▌第一次買房怎麼挑?新手必知預售屋、新成屋、中古屋注意事項!

▌新手買房別衝動 住哪裡很重要!

▌購屋新手必知!避開5大嫌惡設施

超高CP值購屋攻略 原來這種房子詢問度最高?

這幾區賣壓超重 自住買盤趁機撿便宜