富邦投顧董座:台股上看23800點!Q3見高 台積電上千元這樣看

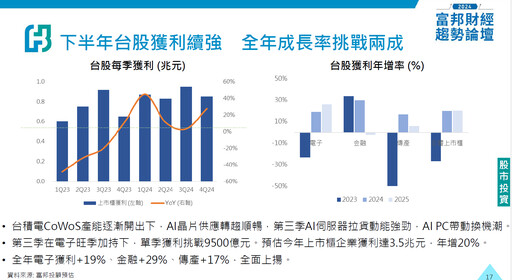

富邦投顧發表台股下半年投資展望,董事長蕭乾祥指出,預估台股高點上看23800點,區間下緣為2萬點,預估第三季見全年高點,有可能落在7月除息旺季,接著第四季因有美國總統大選變數,股市或許會往下修正,畢竟去年台股上漲26%,今年以來已上漲30%,因此還是要謹慎。

選股方面,蕭乾祥認為投資首選為AI供應鏈,同時也可關注新政府政策,五大信賴產業中可留意半導體、AI、軍工,另外綠能儲能也可望受惠。

對於台積電今天股價上千元創新高,蕭乾祥說,從台積電美國存託憑證(ADR)股價來看,台積電在美股股價已經達到1200元,因此台灣的台積電股價上千元是遲早的事。至於後市如何看待?過去這麼久以來,美台價差有這麼大距離,是否會收斂,要看市場如何反映,但隨著AI的發展,台積電包括先進製程的演進,以及資本支出的擴大,營收獲利都沒有問題,至少基本面可以支撐長期發展2年,沒有問題,但股價要不要反映這麼快,還無法確定。

蕭乾祥建議,想投資台積電的人,等股價拉回1000元以下再買,因為今年台積電一口氣漲了6-7個月,是過去少見,雖不見得說會有中級回檔,但均線乖離,至少要休息一下,會好一點。

蕭乾祥也說,台積電股價上千元,代表的意義是相關產業鏈、零組件,台灣都是全世界不可缺少的一塊。以手機或電腦來說,市場需求數量雖然不會增加,但透過建置AI,相關零組件、晶片,都會有成長空間。

蕭乾祥是在出席自己2024富邦財經趨勢論壇年中場前的記者會,接受《品觀點》記者訪問時,做上述表示。

蕭乾祥指出,市場關注面向包括政經四大焦點「美國降息、歐元區經濟、日本結束負利率、中國房產問題」,產業趨勢則有「雲端投資、液冷散熱、缺電問題、邊緣AI、人形機器人與低軌衛星」、潛在四個風險「地緣政治、川普當選、異常氣候、商用不動產」。

在產業趨勢部分,看好AI的發展前景之下,雲端服務業者擴大投資,估計四大業者今、明年的資本支出將增加35%、10%,除了購買Nvidia、AMD的晶片之外,四大雲端服務業者(Amazon、Google、Meta、Microsoft)也都積極開發AI自研晶片,估計全球AI晶片市場在未來10年的複合年度成長率(CAGR)將達31%。

由於新晶片功耗高,散熱成為AI伺服器發展的重點之一。伺服器散熱的解熱能力以氣冷最低、浸沒式最高。但浸沒式散熱成本為液冷式散熱的數十倍以上,且還有環保及維修問題,預估5年內液冷散熱將為主流。

而雲端服務大廠不斷擴增資本支出,新AI晶片的功耗又大幅增加時,電力供給成為重要資源,也帶動儲能設備發展。國際能源署(IEA)預估至2026年,全球資料中心及AI的電力需求將是2022年的2倍。Bloomberg NEF預估,到2030年之前,全球儲能裝置將以21%的複合成長率成長。

蕭乾祥指出,除了微軟、Google等推出小型模型之外,半導體廠Intel、高通、聯發科等也紛紛推出高算力的晶片,在軟硬體陸續就位下,邊緣AI逐漸成型。

資策會(MIC)預估,今年AI PC滲透率為16%、AI手機11%,2027年分別達66%及42%。AI PC初期以專業市場為主,而AI手機的即時通話翻譯、用圖片智慧蒐尋等功能,會讓消費者較有感。

除推出新的AI伺服器晶片之外,Nvidia在今年GTC大會中展示下一個具潛力的應用-「人形機器人」,可透過理解人類語言的提示來進行作業修正,進一步提高生產的效率及靈活性,也將應用在服務業上。市調機構預估,2024年全球服務型AI機器人市場的規模約達74億美元,到2030年的複合成長率達27%。

地緣政治風險推動低軌衛星需求,包括偏遠或地形複雜地區的行動通訊覆蓋不足,不易受地面環境影響的衛星通訊為最佳的互補方案。隨著衛星發射成本逐年下降,具備低延遲、低成本優勢的低軌衛星市場開始起飛。市調機構預估,2023年全球低軌衛星的市場約達55億美元,未來5年將以16%的複合年增率成長。

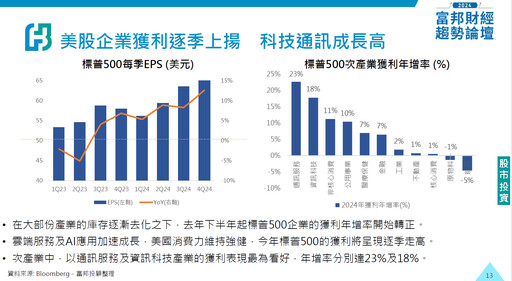

受惠雲端服務及AI應用加速成長,美國消費力維持強健,今年標普500企業獲利逐季走高。在次產業中,以通訊服務及資訊科技產業的獲利表現最為看好,年增率預估分別達23%及18%。

蕭乾祥表示,下半年美股投資首重AI供應鏈,包括提供訓練模型的雲端服務廠、以及提供晶片的半導體公司。AI生態系運作有賴電力支援,今年公用事業股在標普500企業獲利的成長率排名也在前段班,值得留意。

陸股整體內憂外患仍存在,資金仍面臨持續外流局勢,主要是2021年爆發恆大危機之後,中國房價及房產投資快速惡化,而房地產投資又佔中國投資達1/3。投資不振拖累就業及購買力,造成的通貨緊縮進一步影響消費意願。此外,美中對抗持續升高,2022年起股票及債券的外國資金陸續撤出,去年第三季直接投資也開始轉為淨流出。

由於今年兩會政府工作報告首度將加速發展新質生產力列為目標,加上十四五規劃重點推展「人工智能+」行動,新材料、新能源產業、AI、人形機器人等產業的發展可留意。

針對市場潛在風險,蕭乾祥提醒,最新國外基金經理人票選最擔心的風險為通膨及地緣政治衝突。4月以色列與伊朗相互攻擊,推升地緣風險與國際油價,影響通膨降溫機會。未來若情勢危急,伊朗封鎖荷姆茲海峽,油價恐重返高位。

同時,美國今年將迎來總統大選,目前民調陷入膠著,英國經濟學人智庫把川普當選美國總統列為極高度的風險,主要考量為川普揚言要提高關稅,貿易戰風險恐回升。同時,移民政策若全面收緊,部份行業人員招募將轉趨困難,恐推升薪資。

此外,全球極端氣候也將干擾供應鏈,造成經濟的損害,標普公司最新的研究也指出,若2050年之前未將氣溫上升控制在2.1°C之內,全球GDP每年將因此減少4.4%。

疫情後居家工作型態增加,衝擊商業不動產需求,美國辦公室空置率提高至2成,2023年商用不動產價格指數下跌1成。大型銀行對商業不動產放款金額控制在持平水準,但小型地區銀行去年初以來增加了1300億美元的放款,在空置率上揚、價格下跌的情況下,仍須留意中小銀行的流動性風險,以及是否擴大至銀行體系,造成股市動盪。

最新財經新聞

-

京城銀出嫁永豐金 姜宏亮:2大股東非常不捨

(2 小時前) -

永豐金併京城銀談2年多 促成主要關鍵曝光

(2 小時前) -

行政院「性別友善職場推廣活動」屏東場 企業主必備的職場性騷擾防治攻略

(3 小時前) -

新材料循環園區環評說明會 經部:配合大林蒲遷村

(3 小時前) -

永豐金併京城銀 朱士廷:盡最大誠意留任主管、員工

(3 小時前)